Выбираем страховую компанию для автомобиля

ОСАГО «с ремонтом» — как выбрать страховую и сервис? Советы юриста

С апреля застрахованным по ОСАГО в случае аварии вместо денег предлагают ремонт машины. Это означает, что теперь и к выбору страховщика нужно подходить иначе, чем прежде, обращая особое внимание на список станций техобслуживания, с которыми сотрудничает страховая компания. Основные критерии выбора сформулировал Сергей Смирнов.

Надежность

Поэтому рекомендую покупать страховку в крупных компаниях с высоким уровнем надежности. Можно воспользоваться рейтингом экспертного агентства «Эксперт РА», на сайте которого есть информация обо всех страховых компаниях. Каждой компании присваивается индекс, по которому можно судить о ее надежности. К примеру, «А++» означает исключительно высокий уровень надежности, «А+» — очень высокий уровень, «А» — высокий уровень.

Кроме этого, нелишне будет ознакомиться с «народным» рейтингом — например, на портале inguru.ru. Почитайте отзывы людей о том, как выплачивается возмещение и как часто страховая отказывает в выплате, доводя дело до судебного разбирательства.

Доступность

Составив расширенный список крупных компаний, переходим к их отсеиванию по принципу доступности.

Если в аварии участвовало больше двух автомобилей, есть пострадавшие или получило повреждения другое имущество (к примеру, столб освещения или светофор), за компенсацией придется обращаться в страховую виновника. Тут уж вопрос о выборе страховой компании не возникает.

Если же в аварии участвовали два автомобиля и не был причинен вред здоровью, вы обращаетесь именно в свою страховую компанию. Это так называемое безальтернативное прямое возмещение убытков.

Таких аварий большинство, поэтому выбранная вами страховая должна быть под боком, чтобы не ездить за тридевять земель для оформления всех документов.

Помимо доступности офиса страховой компании нужно проверить наличие в ближайшей округе станций технического обслуживания, где вам в случае чего придется ремонтировать свой автомобиль.

Наличие СТО

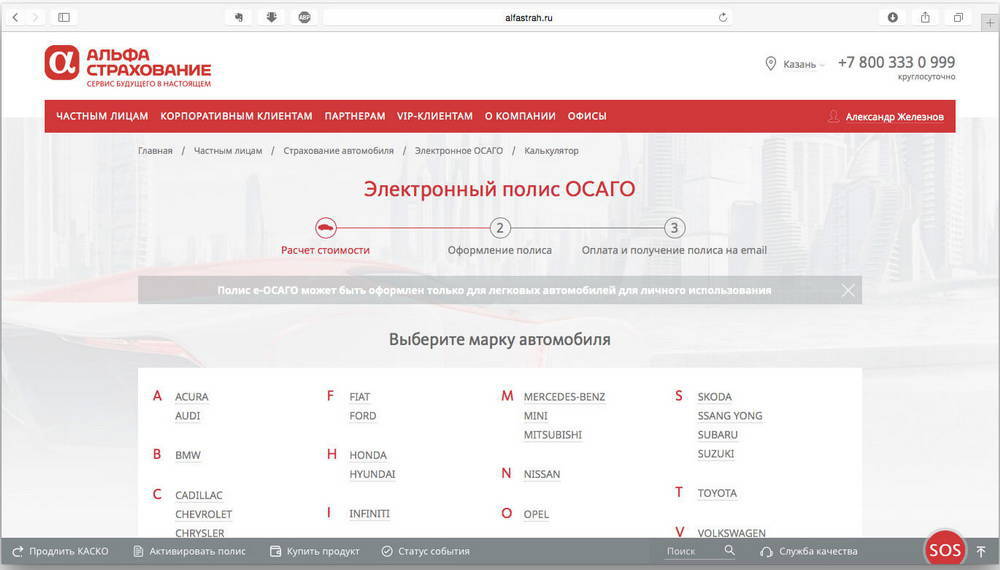

Еще при заключении договора ОСАГО вы вправе выбрать конкретный автосервис, куда вас в случае аварии направит страховая компания. Ознакомиться со списком СТО можно на сайте СК: закон обязывает страховщиков публиковать на своих сайтах списки СТО, с которыми они сотрудничают.

Минимальные требования, установленные для станций техобслуживания:

- удаленность от места аварии или проживания автовладельца не более чем на 50 км;

- максимальный срок ремонта с момента поступления машины на станцию — 30 дней;

- при ремонте должны использоваться только новые запчасти;

- ремонт происходит без доплат за износ;

- гарантия на работы по железу составляет полгода, на лакокрасочное покрытие — год;

- новые автомобили (до двух лет) необходимо ремонтировать на дилерских станциях.

Подходит ли вам что-то из предложенных вариантов? Если да, то не помешает «пробить» автосервис: можно почитать отзывы в интернете, а можно позвонить, изобразив реального клиента, и поинтересоваться, как быстро вам смогут починить машину. В идеале, конечно, стоит съездить и познакомиться с предлагаемой фирмой на месте.

Лучше не пожалеть времени и выбрать подходящий автосервис заранее, чем потом кусать локти и расстраиваться из-за некачественного ремонта.

Предварительный анализ

Для наглядности приведу конкретный пример. Исходя из рейтинга надежности, я составил свой топ‑7 страховых компаний (см. табл.). Из отобранных мной кандидатов лишь пять разместили на сайте список СТО. Причем в этой пятерке почти у всех есть функция сортировки по региону и по марке автомобиля. Это удобно. Иначе выбрать подходящий автосервис из десяти тысяч станций, например у Ингосстраха, нереально. А так я буквально за час подобрал несколько автосервисов, которые, по крайней мере внешне, выглядят прилично. Если бы стояла задача выбрать конкретную СТО, я заехал бы на три-четыре и определился окончательно. Благо почти все заинтересовавшие меня находятся недалеко.

А вот у двух, казалось бы, топовых компаний информации о СТО на сайтах попросту нет. По телефону мне говорили, что автосервисы есть, и на любой вкус, а с их перечнем, дескать, можно ознакомиться в офисе. Ну что же, нет оснований не доверять, вот только в офис я вряд ли поехал бы. Как и не стал бы заключать там договор. Я, как и большинство автовладельцев, предпочитаю изучить все предложения, сделать выбор и купить электронный полис, не выходя из дома.

Надежность страховых компаний и наличие СТО на сайте

Народный рейтинг доверия*; максимум 5

h00liganov › Блог › Как выбрать страховую компанию по ОСАГО?

Когда страховщики со слезой в голосе говорят что-то вроде «убыточность ОСАГО 60%», не торопитесь переживать, ибо слезы их крокодиловы! Убытки означают превышение расходов над доходами лишь в понимании нормальных людей. А в извращенной страховой терминологии не так: убытками называются любые выплаты клиентам, ну а “убыточность” – отношение осуществленных за год выплат к собранным за этот же год и относящимся к нему страховым взносам. Вот и получается: если страховщик собрал по ОСАГО 10 млрд. рублей, а выплатил 6 млрд, он на голубом глазу рапортует об «убыточности 60%»!

Ничего подобного больше не встречал нигде. Расходы все называют расходами, убытки – убытками; одни лишь страховщики называют убытками расходы! Человек, который такое придумал, был гением нейро-лингвистического программирования. Он обеспечил поколениям страховщиков возможность строить из себя жертв «убыточности», в то время как речь всего лишь о росте расходов, то есть сокращении прибыли! И не стоит думать, что игра на разнице официальной и народной трактовки «убыточности» — просто эпизод. Это не случайность и не глупость. Это — наглость.

Как с этим бороться? Вижу только один выход: Банку России как регулятору страхового рынка следует изменить страховую терминологию, скажем, введя в оборот термины «прибыль» и «прибыльность». А термины «убытки» и «убыточность» в их нынешнем значении запретить страховщикам употреблять публично. Хотите рассказать о соотношении взносов и выплат по году? Извольте говорить «прибыльность по ОСАГО составила 40%» вместо «убыточность 60%». Нечего вводить людей в заблуждение, строя из себя вечно-убыточных страдальцев.

Невыгодность ОСАГО для страховщиков: наглая ложь

Но может, «автогражданка» убыточна не только в страховом, а и в обыденном смысле, как утверждают некоторые страховщики? Не дайте себя обмануть: в 2014-м году страховые компании собрали по ОСАГО 150,3 млрд рублей, а выплатили пострадавшим лишь 88,8 млрд., то есть 59%. Хотя по закону были обязаны выплатить 117 млрд — 77% от собранного!

Когда страховщикам приводишь эти цифры и факты, они обижаются, делают важный вид и вообще теряют лицо, но мало что могут возразить по существу. Разберем два самых ходовых возражения:

— «Прибыльны по ОСАГО только некоторые компании, а надо, чтобы были прибыльны все»,

— «ОСАГО в некоторых регионах убыточно почти у всех страховых компаний, поэтому тарифы надо поднимать».

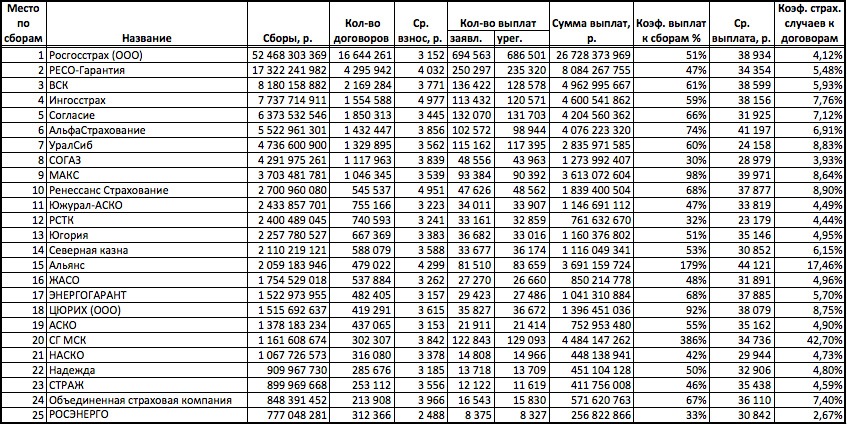

Чтобы убедиться в несостоятельности байки про «прибыльность лишь нескольких компаний», взглянем на таблицу сборов-выплат по 25 крупнейшим компаниям.

Рэнкинг страховщиков ОСАГО по сборам за 2014 г.

Подавляющее большинство показывают коэффициенты выплат сильно ниже установленных законом 77%. Исключений только 4, из них три по разным причинам или уходят с рынка (Альянс, ЦЮРИХ), или расчищают какие-то убытки прошлых лет (СГ МСК).

Так что ни о какой невыгодности ОСАГО говорить не приходится, это сверхприбыльный вид страхования. Если отдельные компании не справляются, “это конкуренция, детка”. ОСАГО только для водителей обязательно, а страховщиков никто не заставляет им заниматься! Пусть не справляющиеся уходят с рынка «автогражданки», их место охотно займут успешные конкуренты.

Второй аргумент про «убыточность ОСАГО в отдельных регионах» под стать первому. По закону страховая компания, желающая заниматься ОСАГО, обязана иметь отделения или филиалы по всех 85 регионах страны. Но если совокупный результат по ОСАГО для компании положительный, почему кого-то должны волновать ваши операционные убытки в одном или нескольких отделениях? Раз убытки с лихвой и с запасом покрываются прибылями? А если кто-то из гг. страховщиков желает снимать сливки с 75 «прибыльных» регионов и избегать страхования в 10 «неприбыльных», то это основание для мер реагирования со стороны Банка России, а возможно и прокуратуры. И по таким уклонистам плачет тюрьма.

Конечно, если в каком-то регионе серьезные убытки по ОСАГО терпят все или большинство страховщиков, проблема может быть и в так называемом «региональном коэффициенте», который оказался занижен. Но тогда нужно говорить лишь о повышении этого коэффициент по отдельному региону, не более того! А все тарифы по всех регионах тут совершенно не при чем. Их следует вообще снижать!

Как выбрать страховую компанию по ОСАГО?

Как бы ни относиться к страховщикам, но если вы водитель, работать с кем-то из них придется. Недавно несколько советов по выбору недавно дал Николай Тюрников angry_lawyer. Его мнение: выбирать лучше из крупных надежных компаний с коэффициентом выплат к сборам выше среднего по рынку. В целом я с этим согласен, но также важно учитывать и размер средней выплаты. Потому взял таблицу и упорядочил ее сначала по коэффициенту выплат, потом по средней выплате, а потом сопоставил списки.

Рэнкинг страховщиков ОСАГО по коэффициенту выплат к сборам за 2014 г.

Где лучше страховаться по ОСАГО в 2020 году — в какой страховой компании лучше и дешевле оформить ОСАГО на автомобиль

В настоящее время вопрос о том, где лучше застраховать машину по ОСАГО, является, чуть ли не лидирующим, так как все автомобилисты хотят надежности от своего страховщика, прозрачности условий и простоты в оформлении всех документов.

Сегодня мы постараемся предоставить вам информацию, которая поможет определиться с выбором страховой компании.

Где лучше страховаться по ОСАГО в 2020 году

Как нам всем известно, автострахование в России является обязательным пунктом для водителей, однако многие уже наслышаны о том, что некоторые компании не производят выплаты в срок или не оформляют полис из-за отсутствия бланков.

Рассчитать стоимость и сравнить цены полиса ОСАГО у разных страховщиков Москвы Вам поможет онлайн калькулятор ОСАГО в страховой компании Москвы в 2020 году.

Сейчас мы рассмотрим самые выгодные страховые компании имеющие лицензию на ОСАГО.

| Название компании | Сумма базовой ставки |

|---|---|

| Росгосстрах | 4118 |

| ВСК | 4118 |

| СОГАЗ | 4118 |

| Ренессанс | 4118 |

| РЕСО | 3604 |

| АльфаСтрахование | 3432 |

| МАКС | 3432 |

| Ингострах | 3432 |

Центральный Банк РФ установил тарифный коридор, в котором стартовая цена полиса может варьироваться от 3432 рубля до 4118 рубля. О том, как оформить страховой полис ОСАГО дешевле, мы писали в статье «Как сэкономить на ОСАГО».

В какой страховой компании лучше и дешевле оформить ОСАГО в 2020 году

Для того чтобы выбрать самую выгодную СК, можно произвести расчет ОСАГО по всем страховым компаниям с помощью онлайн калькулятора или же почитать отзывы, где дешевле и выгодно страховать автомобиль по ОСАГО. Однако стоит знать, что для кого-то одно будет хорошо, то для другого может не подойти вовсе. Также не следует доверять различным голосованиям, так как зачастую рейтинг в нем будет накручен.

Согласно статистике рейтинга надежности, представляем вам список самых надежных компаний-страховщиков в порядке убывания:

Эти 15 компаний являются самыми надежными страховщиками, однако какую страховую компанию выбрать для ОСАГО решать все же вам.

Где лучше оформить и купить полис ОСАГО в 2020 году

С рейтингами все понятно, но ведь мы так и не узнали, как лучше получить дешевый страховой полис ОСАГО на автомобиль. В настоящее время основным нашим помощником является интернет, благодаря которому мы можем разузнать любую интересующую нас информацию.

Чтобы определиться с оформлением, стоит для начала спросить у своих знакомых, где они оформляли полис и насколько им нравится та или иная компания. Далее, выделив несколько фирм, ищем их в интернете и читаем всю информацию, касающуюся страховых фирм.

Возможно, отзывы будут не совсем хорошие, вследствие чего они могут вызвать у вас сомнения. Тогда позвоните на горячую линию или прямо в офис вашего региона и задайте все интересующие вас вопросы.

На помощь вам также могут прийти форумы, где вы можете поинтересоваться качеством работы того или иного страховщика.

Некоторые СК незаконно меняют правила – нет бланков, очередь на несколько дней, страхуют только новые или мощные автомобили, предлагают «левое» ТО. В данном случае, необходимо подумать, а надо ли оно вам?

Очень дешевая страховая компания ОСАГО тоже должна у вас вызывать подозрения, так как, скорее всего вам либо продадут дополнительные услуги, либо бланки были объявлены утерянными и вам продают их, выдавая за настоящие.

Какие страховые компании выдают электронный полис ОСАГО

Согласно п. 7.2 ст. 15 Федерального закона от 25.04.2002 N 40-ФЗ страховой полис можно приобрести через интернет. Электронный полис ОСАГО наделяет Вам теми же правами, что и обычный, и не отличается по цене (на деле отличается еще и как, стоит в разы дешевле).

Ниже Вы найдете список, какие компании продают ОСАГО через интернет:

Страховая компания ГАЙДЕ

Страховое акционерное общество ВСК;

Страховая группа «ХОСКА» и др.

Приобрести электронный полис ОСАГО можно на официальном сайте одной из этих компаний или с помощью нашего калькулятора ОСАГО.

Не пользуйтесь услугами непроверенных страховщиков, особенно если у них самая дешевая страховка ОСАГО для автомобиля. Чтобы не попасться в руки мошенникам, прежде чем оплачивать полис, проверьте наличие лицензии данной страховой компании на сайте Банка России или РСА.

Кто может застраховать автомобиль по ОСАГО

Перед тем как приобрести полис, вы должны знать, что их продажей занимаются не только официальные офисы страховых компаний, но и брокеры и мошенники. У последних двух есть как положительные стороны, так и отрицательные.

Брокеры предоставляют вам возможность выбрать, у какой компании вы хотели бы купить ОСАГО, однако в данном случае, брокеры являются посредниками, а это значит, что за приобретение страховки вам придется отдать чуть больше денег.

На вопрос о том, где дешевле купить страховку ОСАГО на автомобиль с доставкой круглосуточно, мы не может ответить однозначно, так как компаний очень много, и они ежедневно сменяют себя, пропуская на свое место новые фирмы. В любом случае, вам это обойдется дороже, чем покупка автострахования в СК.

Теперь о мошенниках. Среди брокеров они также имеют место быть, а это значит, что попасться к ним можно без особого труда. Они предлагают купить страховку с готовой печатью, оптом или в розницу. И все бы ничего, но данные бланки могут быть как фальшивыми, так и настоящими, однако информация после заключения договора не будет передаваться в единую базу РСА, следовательно, при ДТП, вам не будет произведено никаких выплат.

В качестве итога, хочется сказать, прежде чем сломя голову бежать в первый попавшийся офис за ОСАГО, почитайте, проанализируйте и сделайте выводы. Вы можете купить также электронный полис, что поможет вам сэкономить гораздо больше времени и денег, однако делать это следует исключительно в личном кабинете официального сайта компании-страховщика.

Выбираем страховую компанию для автомобиля

Статья о том, как сделать правильный выбор страховой компании для автомобиля. Критерии выбора. В конце статьи — видео о навязывании услуг страховой компанией.

Содержание статьи:

- Виды полисов

- Критерии выбора страховой компании

- Популярность

- Мнение профессионалов

- Личное общение

- Договор

- Сравнительные характеристики

- Возможность экономии

- Как выявить неблагонадежного страховщика

- Видео о навязывании услуг страховой компанией

Автовладельцы традиционно выбирают страховую компанию исключительно по одному принципу — по стоимости полиса. Но статистика показывает, что в последнее время ситуация стала понемногу меняться. Из-за банкротства многих страховщиков водители более вдумчиво начали подходить к изучению рынка страхования. Огромное количество организаций, работающих в этой сфере, приводит к столь же большому различию в суммах и условиях договора.

Как не ошибиться и выбрать надежную страховую компанию, на какие ключевые факторы обращать внимание при общении со страховщиками?

Виды полисов

Оформление полиса ОСАГО является обязательной процедурой для всех автовладельцев, КАСКО – исключительно добровольное. В чем между ними существенное различие?

Первый защищает интересы водителя, но не распространяется на транспортное средство. Это означает, что при случайном повреждении автомобиля – падении сосульки, удара о бордюр, прочего форс-мажора – владелец не имеет права на получение страхового возмещения. Если же произошло стандартное ДТП, в таком случае разворачивается привычный сценарий. На виновника происшествия возлагается обязанность возместить пострадавшей стороне нанесенный материальный ущерб. Данные расходы и ложатся на страховую компанию, оформившую полис ОСАГО.

Если стоимость ОСАГО регулируется на государственном уровне, то в случае КАСКО цена одинакового пакета услуг может очень сильно отличаться. Зависит это от политики каждой конкретной компании, предлагающей разные условия разной ценовой категории.

Страховой договор рассматривает многочисленные аспекты, которые повлияют на размер будущей компенсации: год выпуска автомобиля, его износ на момент заключения договора, водительский стаж владельца. Из совокупности этих факторов складывается итоговая стоимость полиса КАСКО. Таким образом, этот вид страховки более привлекателен для автовладельца, поскольку позволяет максимально защитить его транспортное средство ото всех происшествий.

Критерии выбора страховой компании

1. Популярность

Люди предпочитают обращаться в более известные компании, находящиеся на слуху, проверенные знакомыми и друзьями, имеющие грамотно наполненные сайты и хорошую репутацию.

Друзья и коллеги могут поделиться информацией о неприятных происшествиях с их автомобилями и последующем процессе получения страховки, тех трудностях, с которыми они столкнулись при общении со страховой, и положительными моментами. Особое внимание следует уделить времени с момента ДТП до выплаты страховки, количеству дополнительных документов, требуемых страховщиком, и полноте выплаченной суммы. Для составления мнения о рынке страховых услуг рекомендуется изучить не менее 5 компаний.

2. Мнение профессионалов

Общую картину жизнедеятельности страховой компании помогут определить онлайн-сервисы, предоставляющие данные в открытом доступе. Например, сайт РСА покажет цифры сборов и выплат каждой страховой компании. Здесь же можно увидеть сведения о временной администрации в некоторых страховых, а также проверить наличие у них лицензий на деятельность.

Если имеется информация о приостановлении лицензии, с этой компанией лучше не заключать договорных отношений, даже если мера эта временная. Сотрудник компании может продемонстрировать копию лицензии, оформленную должным образом. Но не лишним будет перепроверить ее легитимность, потому есть организации, которые продолжают свою деятельность даже с приостановленными или отозванными лицензиями. В результате оформленный в подобной компании полис не будет считаться действительным.

Рейтинг компании по оценкам специалистов можно уточнить на Эксперт РА, который обновляется регулярно. Но попадает в него не каждая организация, потому что услуга по оценке надежности является платной. Отсутствие в списке рейтинга не обязательно означает негативную репутацию страховой — возможно, она просто экономна.

3. Личное общение

При визите в офис страховой компании возможно составить собственное мнение, даже если посещение будет иметь исключительно ознакомительный характер. При наличии других клиентов у них стоит поинтересоваться их мнением о компании, случались ли у них ДТП, как долго они ожидали выплат.

В процессе беседы с менеджером следует обратить внимание на манеру общения, насколько вежлив собеседник, пытается ли подобрать и предложить индивидуальные условия, подробно ли объясняет все тонкости и нюансы, сколь «прозрачны» условия компенсации.

Безусловно, это не гарантия благонадежности компании, но все же дает надежду, что внимательность, проявленная при разговоре, приведет к внимательности при возникновении какого-либо инцидента.

4. Договор

Если есть возможность, образец договора стоит отдать на изучение компетентному юристу. Особое внимание нужно обратить на пункты, касающиеся условий исключения или ограничения страховых случаев, а также вероятных причин отказа в компенсации.

Некоторые компании в качестве повода для отказа в выплате страховки указывают грубое нарушение правил дорожного движения. С такими страховщиками не стоит заключать договорные отношения, потому что в любом столкновении они будут пытаться найти эти грубые нарушения, лишь бы не выплачивать деньги.

Важно выяснить, какова система оценки полученных повреждений, используемая страховой компанией. Очень распространены случаи, когда размер компенсации столь мал, что не покрывает даже приобретение запчастей для ремонта транспортного средства. Самый лучший вариант, если калькуляция будет прописана в договоре.

На ненадежность страховшика укажет нереально низкая стоимость самого полиса. Это будет означать, что фирма еще совсем молодая или совсем крошечная, раз занимается таким открытым демпингом. В первое время своего существования эта политика сможет привлечь к себе внимание клиентов, но в совсем недалеком будущем с большой вероятностью приведет к банкротству.

А вот наличие бонусной системы и прочих программ лояльности – однозначно приятный момент для автовладельца. Действительно надежные компании всегда поощряют своих постоянных клиентов за преданность, снижая стоимость полиса. Делают они это по простой причине – они могут себе это позволить.

Наконец, пункт о сроках осуществления выплат, который обязательно должен присутствовать в страховом договоре. Это не даст возможности страховщикам увиливать от своих обязанностей и растягивать время возмещения ущерба на полгода и более.

5. Сравнительные характеристики

Как было сказано выше, автовладельцу необходимо осуществить мониторинг рынка страховых компаний и остановить выбор на 5 организациях. Чтобы не рассуждать гипотетически, можно попросить каждую из них составить расчет для того транспортного средства, на которое планируется оформлять полис.

Также не лишним будет просьба ознакомиться с образцами договоров, что можно сделать самостоятельно или с привлечением юриста. Таким образом автовладелец сможет сравнить предлагаемые условия, цены, пакеты требуемых документов, все недостатки и преимущества каждой из выбранных компаний, чтобы прийти к окончательному мнению.

Возможность экономии

Как выявить неблагонадежного страховщика

Опасения должны вызвать такие тревожные «звоночки», выявленные у страховой компании:

- она не предоставляет в открытом доступе данных своей финансовой отчетности;

- имеет слишком узкий портфель предлагаемых услуг;

- если менеджер компании не позволяет взять образец договора и ознакомиться с ним вне стен организации, слишком навязчиво склоняет к подписанию документов, расплывчато дает пояснения спорных или сложных пунктов.

Действующее законодательство обязывает всех автовладельцев получать страховой полис на свое транспортное средство. Выбор компании-страховщика – личное дело каждого. Но при заключении договорных отношений стоит помнить, что экономия на страховке может вылиться в огромные затраты при вероятных происшествиях. Старейшая поговорка про скупого, которому придется платить дважды, отлично применима именно к вопросу оформления страхового полиса автовладельцем.

Видео о навязывании услуг страховой компанией: